نرخ بهره

ذخیره مقاله با فرمت پی دی اف

نرخ بهره (Interest rate) یکی از اصطلاحات

علم اقتصاد و به معنای نرخی که بابت جلوگیری از کاهش ارزش

پول پرداختی در امروز و دریافتی در آینده (به دلیل ارزش زمانی پول و

نرخ تورم) از وام گیرنده دریافت میشود. و عموماً به شکل سالانه مورد اشاره قرار میگیرد که به آن نرخ سود سالانه نیز میگویند.

در

نظام سرمایهداری، نرخ بهره نقش بسیار مؤثری در تعیین

درآمد ملی دارد. در واقع نرخ بهره عاملی است که در مقایسه با بازده نهایی سرمایهگذاری حجم سرمایهگذاری مستقل را تعیین میکند و با فرض اینکه تابع مصرف ثابت است، سطح تعادل درآمد ملی بهدست میآید. از انواع نرخ بهره میتوان به

نرخ بهره طبیعی،

نرخ بهره بازار،

وام ساده،

وام با بازپرداخت ثابت و

اوراق قرضه با عایدی ثابت اشاره کرد.

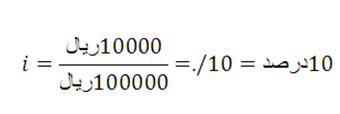

بهره بهای پول وامگرفته شده است. هرگاه مبلغی پول برای مدت معینی به وام داده شود مبلغی که وامگیرنده در آینده به وامدهنده میپردازد، بیش از مبلغ دریافتی اولیه خواهد بود. این پرداخت اضافی یا نرخ بهره را میتوان بهصورت نسبت ما بهالتفاوت مبلغ بازپرداخت در پایان یک دوره معین به کل پول دریافتی بیان کرد.

بدین ترتیب، هرگاه ۱۰۰ ریال به وام داده شود و در پایان یک سال ۱۰۵ ریال دریافت گردد، نرخ بهره سالانه برابر خواهد بود با ۵ درصد

یا

![نرخ بهره]()

و در اصطلاح، مبلغی است که بابت استفاده از

وام یا اعتبار پرداخت میشود.

در نظام سرمایهداری، نرخ بهره نقش بسیار مؤثری در تعیین درآمد ملی دارد. در واقع نرخ بهره عاملی است که در مقایسه با بازده نهایی سرمایهگذاری حجم سرمایهگذاری مستقل را تعیین میکند و با فرض اینکه تابع مصرف ثابت است، سطح تعادل درآمد ملی بهدست میآید.

اقتصاددانهای کلاسیک معتقدند، نرخ بهره تحت تاثیر نیروهای بازار در نقطهای قرار میگیرد که میزان

سرمایهگذاری به آن نرخ، با میزان

پسانداز به همان نرخ برابر میشود. به اعتقاد آنها نرخ بهره توسط عرضه پسانداز و

تقاضا برای سرمایهگذاری مشخص میشود. تقاضا برای سرمایهگذاری، تابع غیرمستقیم نرخ بهره است.

زمانیکه نرخ بهره بالا رود، در شرایط برابر، مقدار مورد تقاضا برای سرمایهگذاری کاهش مییابد و بالعکس، با کاهش نرخ بهره مقدار مزبور افزایش پیدا میکند. از طرف دیگر فرض میشود که پسانداز تابع مستقیم نرخ بهره است؛ یعنی با افزایش نرخ بهره حجم پسانداز افزایش یافته و با کاهش نرخ بهره مقدار پسانداز کم میشود. زمانیکه عرضه پسانداز با تقاضای سرمایهگذاری برابر شود، نرخ بهره تعادلی بهدست میآید.

جان مینارد کینز در نظریه تعیین درآمد، تعیین نرخ بهره تعادلی را براساس برابری پسانداز و سرمایهگذاری ندانسته و میگوید:

عرضه و تقاضا برای پول، نرخ بهره را تعیین میکند. وی بهره را بهعنوان پرداخت برای عدمنقدینگی، مورد توجه قرار داده است.

ساختار زمانی نرخ بهره عبارت است از رابطه میان نرخ بهره پرداختی بر یک

قرضه و تعداد سالهایی که بعد از اتمام آن، فرد میتواند قرضه را بفروشد. با فرض نگاهداری

اوراق قرضه برای یک یا دو سال، اگر افرادی بخواهند برای دو سال سرمایهگذاری کنند، میتوانند اوراق قرضه دو ساله خریداری کنند؛ یا در مرحله اول اقدام به خرید اوراق قرضه یک ساله کرده و سپس در شروع سال بعد دوباره این عمل را تکرار کنند.

در اینجا نرخ بهره، مهمترین عامل مؤثر در تصمیمات افراد است. اگر افراد، انتظار افزایش نرخ بهره در آینده را داشته باشند، اوراق قرضه یکساله را انتخاب میکنند. در حالت عکس، اگر نرخ بهره اوراق قرضه دوساله، بیشتر از اوراق قرضه یکساله باشد، خریدار اوراق قرضه دوساله را ترجیح خواهد داد.

براساس یک تقسیمبندی، انواع نرخ بهره به قرار زیر است:

نرخ بهره طبیعی یا حقیقی، نرخ بهره بر اساس

بازدهی سرمایه یا همان نرخ بهره

بازار سرمایه است. نرخ بهره طبیعی معیاراندازهگیری افزایش خالص در بهرهوری بهخاطر استفاده از کالاهای سرمایهای است؛ بهطور مثال اگر استفاده از ماشین در کشاورزی موجب افزایش خالص تولید بهمیزان ۱۰۰ تن گندم در سال شود، در این صورت، نرخ طبیعی بهره ۱۰۰ تن گندم در سال میشود.

نرخ بهره بازار؛ یا نرخ جاری بهره، که همان بهره سرمایه در کوتاهمدت یا نرخ بهره

بازار پول است، بهرهای که باید برای استفاده از کالاهای سرمایهای پرداخت شود؛ مقدار آنرا عرضه و تقاضای کالای سرمایهای تعیین میکند.

نرخ بهره تعادل؛ زمانیکه نرخ بهره طبیعی با نرخ بهره بازار مساوی شود، نرخ بهره تعادل بهوجود میآید.

نرخ بهره اسمی، نرخی است که در قرارداد میان وامدهنده و وامگیرنده تعیین میشود و بدهکار موظف است بدون توجه به سطح و روند قیمت، درصد مشخص شده را به طلبکار بپردازد؛ در حالیکه در محاسبه نرخ بهره واقعی، تورّم مورد توجه است. تورّم از نرخ بهره رسمی کسر میشود و باقیمانده بهره واقعی است که به حساب سپردهگذار واریز میشود.

وام ساده ابزاری است که در چارچوب آن وامگیرنده میباید اصل وجه یا

سرمایه استقراضشده را در تاریخ سررسید با مبلغ اضافی که از قبل تعیین شده است را بهعنوان بهره به وامدهنده پرداخت نماید.

وام با بازپرداخت ثابت ابزاری است که در چارچوب آن وام گیرنده میباید اصل و بهره وجوه استقراضی را در قالب اقساط مثلا ماهیانه با بازپرداخت یکسان در یک دوره مشخص بپردازد.

اوراق قرضه با عایدی ثابت در فواصل زمانی مشخص مثلا هر ساله به دارنده قرضه، بهره ثابتی را تا تاریخ سررسید پرداخت میکند. در زمان سررسید، مبلغ نهایی از پیش تعیینشده توسط صادرکننده اوراق پرداخت میشود. وجه تسمیه پرداختهای عایدی ثابت این است که دارندگان اوراق با بریدن کوپن قرضه و فرستادن آن به صادرکننده قرضه، عایدی اوراق را بهدست میآورند.

عوامل بسیاری در تعیین نرخ بهره دخیلاند از جمله:

۱.

ریسک و خطر از دست دادن سرمایه توسط وامدهنده؛ عامل ریسک در تعیین و محاسبه نرخ بهره تاثیر بسیاری دارد؛ بهطوریکه

بنگاههای اقتصادی بزرگتر با آینده مطمئنتر به میزان کمتری (به نسبت بنگاههای اقتصادی کوچکتر و دارای ریسکپذیری بیشتر) بهره پرداخت میکنند.

در این شرایط مواقعی که نرخهای بهره بین بانکی در

نظام پولی افزایش مییابد و در سطحی بالاتر از نرخ بهره پایه قرار میگیرد؛ شرکتهای بزرگتر از موفقیت ایجادشده استفاده کرده و با توجه به تفاوت موجود در نرخهای بهره و با استفاده از اعتبار خود شروع به

استقراض میکنند و وجوه بهدست آمده را به مؤسسات کوچکتر در مقابل بهره بیشتر وام میدهند.

۲. میزان هزینههای اداری و هزینههای مربوط به اقدام قانونی نسبت به واریز بدهی؛

۳. میزان بهره که عرضه و تقاضای سرمایه آنرا مشخص کرده و

بهره خالص نام دارد؛

۴. زمان بهکارگیری سرمایه که حداقل از یک شب شروع و چند یا چندین سال ادامه پیدا میکند؛

۵.

ارزش فعلی؛ ارزش یک ریالی که یک سال بعد در چنین روزی به شما داده میشود، بسی کمتر از ارزش یک ریالی است که امروز دریافت میکنید؛ زیرا میتوان یک ریال را به حساب سپرده گذاشت و یک سال بعد اصل و فرع آنرا که بیش از یک ریال است، دریافت کرد.

در مورد وام ساده، برای تعیین هزینه وام میتوان بهره را بر اصل مبلغ تقسیم کرد. برای محاسبه این هزینه، از نرخ بهره ساده استفاده میشود. برای وام ساده به مبلغ ۱۰۰۰۰۰ ریال را که گیرنده وام باید پس از یک سال، اصل مبلغ ۱۰۰۰۰۰ ریال و نیز بهره ۱۰۰۰۰ ریال آنرا بازپرداخت کند؛ نرخ بهره ساده ۱۰ درصد میشود:

![نرخ بهره]()

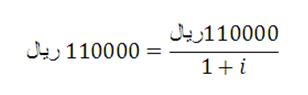

این که کسی ۱۰۰۰۰۰ ریال وام بگیرد؛ آخر سال باید ۱۱۰۰۰۰ ریال باز پس دهد را میتوان به این گونه نوشت:

۱۱۰۰۰۰ریال= (۱۰/۰+۱) ×۱۰۰۰۰۰ریال

اگر مبلغ ۱۱۰۰۰۰ریال برای سال دوم تمدید شود در پایان سال دوم اصل و فرع آن به ۱۲۱۰۰۰ ریال خواهد رسید:

۱۲۰۰۰۰ریال= (۱۰/۰+۱) ×۱۱۰۰۰۰ریال

به بیان دیگر

۱۲۱۰۰۰ریال=۲ (۱۰/۰+۱) ×۱۱۰۰۰۰ریال= (۱۰/۰+۱) (۱۰/۰+۱) ×۱۰۰۰۰۰ریال

برای محاسبه این وام در n سال میتوان از رابطه زیر استفاده کرد:

n (i+۱) ×۱۰۰۰۰۰ ریال

۶.

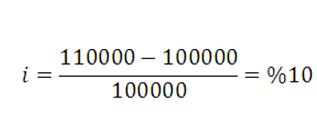

عایدی تا سررسید (

نرخ بازدهی داخلی)؛ در بین روشهای متداول تعیین نرخ بهره، عایدی تا سررسید، یکی از مهمترین آنهاست. عایدی تا سررسید، نرخ بهرهای است که ارزش فعلی درآمدهای دریافتی ابزارهای مالی را با ارزش کنونی آن برابر میکند. عایدی تا سررسید برای وام ساده که ارزش امروزی آن ۱۰۰۰۰۰ریال است و پرداخت در زمان سررسید سال اول ۱۱۰۰۰۰ ریال خواهد بود به قرار زیر محاسبه میشود:

![نرخ بهره]()

با محاسبه i از رابطه فوق داریم:

![نرخ بهره]()

نظرات زیادی پیرامون نرخ بهره وجود دارد که برخی از مهمترین آنها عبارتند از:

ویکسل (Kunt Wiksell: ۱۸۵۱-۱۹۲۶) معتقد است که با وجود تفاوتهای میان دو نوع نرخ بهره که بیان باشد از نرخ بهره بازاری و نرخ بهره طبیعی، عدمتعادل میان دو بازار پول و سرمایه ایجاد میشود و بعدها به دیگر بازارها اعم از بازار کار و کالاها سرایت میکند. در واقع امکان دارد، نرخ بهره جاری از نرخ بهره طبیعی پایینتر باشد.

در این صورت، کارفرمایان اقدام به استقراض و سرمایهگذاری میکنند و صاحبان بانکها تقاضای سرمایهای آنها را بهکمک ساز و کارهای ایجاد پول بانکی و تحریری و با وجود اختلاف دو نرخ بهره ارضا میکنند. در این شرایط، سیر سرمایهگذاری شکل انباشتگی بهخود میگیرد و منجر به تشکیل امواج تکاثری یا به هم فزاینده

تولید و

درآمد میشود و بهدنبال آن سطح تقاضای کل و در نتیجه قیمتها و همچنین نرخ بهره سرمایهگذاریها بالا میرود و در آخر سیر رونق اقتصاد را فرا میگیرد.

برعکس آن اگر نرخ بهره جاری، بالاتر از نرخ بهره طبیعی باشد، پساندازها اغلب به بازار پولی روی میآورند و اقتصاد با کمبود سرمایهگذاری مواجه میشود و در نهایت عدمتعادل بهصورت

رکود، کلیه بازارها و

اقتصاد ملی را فرامیگیرد.

گونار میردال (Karl Gunnar Myrdall: ۱۸۹۸-۱۹۸۷) برنده

جایزه نوبل اقتصاد در سال ۱۹۷۴ با تبدیل نرخ بهره طبیعی ویکسل به نرخ بهره پولی ثابت کرد که نرخ بهره درازمدت با نرخ بهره بازدهی سرمایه مبتنی بر عوامل پولی و کوتاهمدت است؛ زیرا بهعقیده او سرمایهگذار، نرخ پولی سرمایههای مورد نیاز برای تامین مالی سرمایهگذاریهای خود را با نرخ بازده پولی سرمایهگذاریها مقایسه میکند و بر پایه این محاسبه اقتصادی، برای سرمایهگذاری تصمیم میگیرد.

"جان مینارد کینز" سطوح سرمایهگذاریها را تابع نرخ بهره نمیدانست؛ بلکه این امر را ناشی از ضریب تمایل به سرمایهگذاری میدانست. بهنظر کینز، شدت این تمایل بهخاطر کاهش فرصتهای سرمایهگذاری ضعیف است. کمبود فرصتهای سرمایهگذاری بهخاطر تراکم سرمایههاست که بیشتر در کشورهای سرمایهداری دیده میشود.

به این ترتیب، با وجود اینکه در نظامهای سرمایهداری

دولت دخالتی در امور ندارد، اما در اینجا دولت باید با دخالت مستقیم خود در فعالیتها اقدام به سرمایهگذاری کند؛ تا بتواند کمبود سرمایهگذاریها توسط بخش خصوصی را جبران کند. بههمین خاطر کینز سرمایهگذاری را یک متغیر مستقل میدانست.

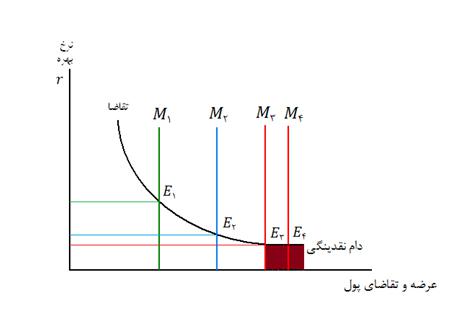

اکثر بررسیهای کینز کوتاهمدت بود. وی بیشتر به بازار کوتاهمدت سرمایهها یعنی بازار پول توجه داشت. نرخ بهره از دید کینز بهمنزله بهای چشمپوشی کردن از نقدینگی پول عنوان شد که تعیین نرخ آن در نقطه تقاطع میان منحنیهای عرضه و تقاضای سرمایه پولی در بازار پول صورت میگرفت.

![نرخ بهره]()

در منحنی فوق، سطوح مختلف M از نرخ بهره که توسط مسئولان پولی مشخص میشود، جداست؛ تنها منحنی تقاضا تابع نرخ بهره است که در نهایت تعادل نیز در نقطه برخورد عرضه و تقاضا به وجود میآید؛ اما با رسیدن به یک حد خاص، شک افراد نسبت به اوضاع و بهخصوص کاهش نرخ بهره موجب میشود تا آنها تقاضای نقدینگی خود را بر پایه نرخ بهره انجام دهند. سپس با تجاوز از آن حد، ورود هر میزان پول به نظام اقتصادی بدون آنکه منجر به کاهش نرخ بهره شود در گردابی میافتد که به "

دام نقدینگی کینز" معروف است.

عدمامکان بررسی مستقل نرخ بهره؛

جون رابینسون (Joan Robinson: ۱۹۰۳- ۱۹۸۳) معتقد است که سرمایه را نمیتوان بهشکل مستقل از نرخ بهره اندازهگیری کرد و نرخ بهره نیز فقط به بهرهوری نهایی سرمایه وابسته نیست.

هنری تورنتون (Henry Thornton: ۱۷۶۰-۱۸۱۵) نیز میان بهره واقعی و صوری تفاوت قائل بود. برای مثال با افزایش ۵ درصدی قیمتها در سال، نرخ بهره ۱۰ درصد نشان میدهد که بازده واقعی تنها ۵ درصد است پس تورّم ناخودآگاه منجر به افرایش نرخ بهره میشود.

جایگاه بهره در اقتصاد مرسوم غیرقابل انکار است.

نظام جهانی اقتصا د (علیرغم مخالفت

دین مبین اسلام) ضرورت بهره را در بدنه جوامع پذیرفته و توجیهاتی هم نسبت به نهادینه کردن این مفهوم آوردهاند. با اینهمه در اینکه بهره باید کنترل شود یا به

بازار آزاد سپرده شود، دیدگاههای مختلفی در بین اقتصاددانان جهان وجود دارد. یکنوع از این دیدگاهها، مربوط به

تئوری بازدهی بهره است. تئوریهای بازدهی بهره، تئوریهایی است که بر وجود نرخ بهرهای که با بازدهی سرمایهگذاری ارتباط دارد، تاکید میکنند.

بوهم باورک تئوری مذکور را بهمنظور دلیلی بر وجود نرخ بهره مثبت مطرح کرد. وی تئوری بازدهی بهره خود را در بطن ارائه مدلهای

تولید غیرمستقیم ارائه داد. برای مثال روش مستقیم تامین آب آشامیدنی آن است که مستقیما آب را تولید و در مسیرها و لولههای مورد نظر به جریانانداخت.

یک روش مستقیمتر در تولید عبارت از تولید یک سطل و استفاده از آن در تامین و آوردن آب است. روش مستقیمتر از تولید سطل آن است که با تولید شیر، فلکه، لوله حمل آب و پمپ آب را به محلهای مصرف هدایت کنیم. با توجه به این مثال متوجه میشویم که با استفاده از روشهای مستقیمتر در تولید، میزان استفاده از سرمایه بیشتر و زمان بیشتری بهکار گرفته میشود؛ اما با افزایش میزان استفاده از سرمایه بازدهی نیز افزایش مییابد و تعداد بیشتر و بیشتری به آب دست پیدا میکنند.

بنابراین کالاهایی که امروز در دسترس هستند، ارزش (قیمت) بیشتری از کالاهایی که فردا در دسترس قرار میگیرند، خواهند داشت. توجیه این مطلب دو دلیل دارد:

اولا: کالاهایی که در حال حاضر در جریان زمان

تولید مستقیم، قابل استفاده هستند تا بتوانند در آینده

سود ایجاد کنند، مسلما در آینده همان کالاها با منافع بیشتر و در زمان کوتاهتر بهطور مستقیم قابل تولید هستند. بنابراین امکان تولید اقتصادیتر محصولات در آینده بهمراتب بیشتر است.

ثانیا: با افزایش بازدهی همان کالاها سود و مزایای بیشتری ایجاد خواهد شد. دلیل این امر آن است که بازدهی سرمایه دائما کاهش مییابد و تولید تابع قانون نزولی بودن بازده ناشی از سرمایهگذاری است. بنابراین کالاهای فعلی همیشه از نظر تکنیکی بر کالاهای آینده برتری دارند؛ در نتیجه همواره نرخ بهره که از طریق آن ارزش کالاهای آتی و کالاهای فعلی یکسان میشوند، باید مثبت باشد.

دلایل کنترل نرخ بهره عبارت است:

تنگناهای مختلف زیربنایی در

کشورهای جهان سوم، وقفه زمانی جریان بازده بعد از راهاندازی پروژه تولیدی است.

ریسکپذیری سرمایهگذاریهای تولیدی و مشخص نبودن سیاستهای اقتصادی دولت باعث میشود که تنها زمانی افراد به سرمایهگذاری بپردازند که کارآیی نهایی سرمایه بیشتر از

نرخ سود بانکی باشد و این تنها زمانی ممکن است که نرخ بهره بهطور قابل توجهی پایین باشد؛ تا بخش خصوصی به سرمایهگذاریهای مفید و اقتصادی تشویق شود. این پدیده، تنها از طریق نظارت و کنترل بر نظام بانکی و تعیین سقف نرخ بهره امکانپذیر است. در این شرایط تخصیص منابع براساس اولویتها و مصالح اجتماعی انجام میشود.

یکی از راههای تامین منابع مورد نیاز و تامین کسری بودجه دولت، فروش اوراق قرضه دولتی به مردم است. ارزش این اوراق با نرخ بهره رابطه عکس دارد؛ با بالا رفتن نرخ بهره ارزش این اوراق کاهش و با پایین آمدن نرخ بهره، ارزشش افزایش مییابد. دولت با فروش این اوراق به افراد و بنگاهها علاوهبر پرداخت ارزش اسمی آن در پایان مدت، باید مبلغی را به عنوان بهره اوراق بهصورت ماهانه بپردازد. نرخ بهره پایین از سنگینی بار بدهی عمومی میکاهد؛ همچنین بازار خرید اوراق قرضه جذّابتر میشود و ارزش آن افزایش مییابد؛ لذا برای جلوگیری از بالا رفتن هزینه خدمات ملی، نرخ بهره باید کاهش یابد.

از آنجا که سطح عمومی درآمد در جهان پایین است و درآمد اکثریت مردم نمیتواند نیازهای مصرفی آنها را تامین کند؛ پسانداز در این کشورها اندک و حتی در برخی از آنها منفی است.

فقر عمومی،

رشد بالای

جمعیت و سنگینی بار تکفّل و گسستگی بازارها از همدیگر باعث شده است که نرخ بهره بر پسانداز چندان تاثیر نداشته باشد و حتی افزایش قابل توجه آن نتواند بر منابع بانکی تاثیر زیادی بگذارد.

برخلاف ادعای طرفداران نرخ بالای بهره، افزایش نرخ بهره نمیتواند بر حجم پساندازها تاثیر داشته باشد و نمیتوان از آن بهعنوان اهرمی برای تمرکز سرمایه استفاده کرد. در برابر، پرداخت اعتبارات بانکی با هزینه کم، انگیزه سرمایهگذاری و تولید بیشتر را بالا خواهد برد. تولید بالاتر، باعث بالا رفتن سطح زندگی مردم شده و پسانداز را در جامعه افزایش خواهد داد.

تعداد بانکها در هر کشوری محدود است. در صورت نبود نظارت و کنترل دولت، بانکها بهراحتی خواهند توانست، باهم تبانی و بهصورت کارتلی بهرههای دریافتی و پرداختی را تعیین کنند و به سپردهگذاران و پساندازکنندگان در بانک، بهره اندکی بپردازند و از وامگیرندگان و افراد نیازمند به وام و اعتبار، بهره خیلی بالاتر دریافت کنند.

در این صورت، سودهای کلان و بادآوردهای به جیب بانکداران خواهد ریخت و به

استثمار مضاعف افراد

جامعه خواهد انجامید؛ برای هیمن باید

بانک مرکزی بر فعالیتهای بانکها نظارت داشته باشد و با تعیین نرخ بهرههای دریافتی و پرداختی بانکها از تبانی و فعالیّتهای استثمارگرانه آنها جلوگیری کند.

بسیاری از کشورهای به اصطلاح در حال توسعه، بهدلیل کمبود سرمایه، تمایل به جذب سرمایههای خارجی دارند و میکوشند با جلب سرمایهداران خارجی و اکتشاف منابع طبیعی با همکاری آنها و تقویت زیربناهای اقتصادی بهسوی توسعه حرکت کنند. در واقع آنها تلاش میکنند تا موتور توسعه را بهکمک سرمایههای خارجی روشن کنند.

بهمنظور تامین این هدف، لازم است نرخ بهره در کشور پایین باشد. سرمایهگذاران خارجی زمانی در کشوری سرمایهگذاری میکنند که نرخ بهره در کشور میزبان کمتر از کشور مهمان باشد؛ در غیر این صورت، بعید است سرمایهگذاریهای خارجی انجام گیرد.

دلایل طرفداران نرخ بهره رقابتی عبارت است از:

افراد زمانی از مصارف تجملاتی صرف نظر میکنند و دست از

سفتهبازی میکشند که هزینه اینگونه مصارف و فعالیتها افزایش یابد. هنگامیکه بهره بانکی بهصورت آزاد و از طریق عرضه و تقاضا تعیین میشود، انگیزه پسانداز افزایش مییابد و مردم میکوشند بهجای نگهداری داراییهایی چون

طلا، ساختمان اضافی، ماشین لوکس و غیره که باعث هدر رفتن

منابع ملی و خروج از روند فعالیتهای تولیدی و مفید میشود، موجودی پسانداز خود نزد بانکها را افزایش دهند و سود بانکی دریافت کنند.

بر اثر از میان رفتن اختلاف بهره بانکی و بهره بازار، هم نسبت پسانداز به درآمد ملی و هم نسبتی از پسانداز که در بانکها سپردهگذاری و در فعالیتهای تولیدی هدایت میشود، افزایش مییابد؛ در نتیجه اگر نرخ سود بانکی از بهره بازار کمتر باشد، انگیزه سپردهگذاری کاهش مییابد و منابع سرمایهگذاری محدود میشود.

نرخ بهره بالا یکی از ابزارهای مهم تورّم است؛ زیرا آنچه باعث رشد و گسترش تورم میشود، هدایت

نقدینگی بهسمت فعالیتهای کاذب و غیرتولیدی است. همچنین احتکار داراییهای واقعی و کالاهای مورد نیاز جامعه در انبارها به امید افزایش

قیمت و کسب سود، باعث ایجاد کمبود کالا و پیدایش تورم میشود.

ولی اگر نرخ سود بانکی افزایش یابد، هزینه فرصت نگهداری

کالا در انبار بالا خواهد رفت و بازار فعالیتهای کاذب کساد خواهد شد و مردم، سود بانکی را بر اینگونه کارها که با ریسک بالایی همراه است، ترجیح خواهند داد. به این ترتیب بخش عظیمی از نقدینگی از دست مردم خارج شده و در اختیار بانکها قرار میگیرد و از آنجا به فعالیتهای تولیدی هدایت میشود.

همچنین در شرایط کسری بودجه دولت، نرخ بهره پایین، تامین منابع از بخش خصوصی را با مشکل مواجه میکند؛ زیرا نرخ بهره پایین، باعث بالا رفتن

اوراق قرضه ملی میشود و

بخش خصوصی که معمولا با انگیزه سود اقدام به خرید اوراق میکند، از خرید آن امتناع میورزد. در این وضعیت، منابع پولی بانکها ناچیز است و دولت نمیتواند از آن طریق بودجه خود را تامین کند و بهناچار، سادهترین راه را انتخاب میکند؛ یعنی

کسری بودجه را با انتشار نقدینگی جبران میکند که پیامد طبیعی آن تورّم و افزایش سطح عمومی قیمتهاست.

اما در شرایط آزادی بهره بانکی و تعیین آن از طریق مکانیسم بازار، دولت بهراحتی با فروش اوراق قرضه ملی، منابع لازم را بهدست خواهد آورد و جلو تورّم را خواهد گرفت. در شرایط تعیین سقف نرخ بهره، بخش خصوصی میکوشد تا از نظام بانکی وام گرفته و در فعالیتهای غیرتولیدی نظیر

دلالی و

واسطهگری بهکار گیرد و از این طریق، بخش قابل توجهی از

منابع تولید بهجای سرمایهگذاریهای مولد به کارهای غیراقتصادی و مضر و تشدید فشارهای تورمی هدایت میشود و به ضرر اقتصاد خواهد انجامید.

بعضی از صاحبنظران اقتصادی با مشاهده واقعیتهای موجود در اقتصاد و بررسی انتقادهای وارد به هر یک از دو نظریه یاد شده بهگمان خود نظریهای مرکب از نکات مثبت آنها ارائه کردهاند و گفتهاند که برای جلوگیری از هدایت منابع بهسمت فعالیتهای غیراقتصادی و کارهای غیرتولیدی،

توسعه و رونق فعالیتهای مولد و سرمایهگذاریهای مفید میتوان از

نرخ بهره تبعیضی استفاده کرد.

به این صورت که به برخی از بخشهای اقتصادی نظیر کشاورزی و صنعت، وام با بهره پایین پرداخت شود و به برخی دیگر از قبیل خدمات، وام با بهره بالا، به این ترتیب از منابع و پسانداز محدود استفاده بهینه میشود.

این سیاست در بسیاری از کشورها اعمال شده؛ ولی موفقیت چندانی را دربر نداشته است و نرخ بهره تبعیضی در آنجا کاملا با شکست مواجه شده است.

از نظر علمی هم سیاست تبعیض، موفقیتآمیز نیست؛ زیرا همانطور که یک تولیدکننده انحصاری زمانی میتواند محصول تولیدی خود را در چند بازار با قیمتهای مختلف بفروشد که خریداران نتوانند آن کالا را با همدیگر معامله و از بازاری به بازار دیگر منتقل کنند، در بازار سرمایه نیز این وضعیت باید حاکم باشد تا سرمایه ارزان در بخش مورد نظر هدایت شود و نرخ بهره تبعیضی باعث انتقال مجدد سرمایه به خارج آن بخش نگردد؛ در حالیکه

تسهیلات بانکی چنین شرایطی ندارند. دریافتکنندگان

اعتبارات بانکی، بهراحتی میتوانند وامهای دریافتی را به بخشهای دیگر منتقل و از تفاوت قیمت سرمایه در دو بازار، سود بادآوردهای را کسب کنند.

بر فرض اینکه دولت اهرمهایی را در اختیار داشته باشد که از انتقال منابع در بخشهای دیگر جلوگیری کند، بیشتر انتقادهای طرفداران

نرخ بهره رقابتی، پابرجا میماند و منابع مالی بیشتر در جهت استفاده از صنایع سرمایهبر هدایت میشود؛ در شرایطی که بخش صنعت و کشاورزی از تسهیلات بانکی با بهره پایین بهرهمند شوند، کالاهای سرمایهای خواهند خرید و آنها را جایگزین صنایع کاربر خواهند کرد؛ در نتیجه

بیکاری افزایش مییابد و شرایط

زندگی برای افراد کم درآمد سختتر میشود. بهعلاوه تخصیص نامطلوب منابع و گسترش صنایع ناکارآمد را موجب میشود و روح ابتکار و خلاقیت را از مدیران میگیرد.

سایت پژوهه، برگرفته از مقاله «نرخ بهره »، تاریخ بازیابی ۱۳۹۹/۰۲/۱۳. سایت پژوهه، برگرفته از مقاله «نرخ بهره »، تاریخ بازیابی ۱۳۹۹/۰۲/۱۳.

و در اصطلاح، مبلغی است که بابت استفاده از

و در اصطلاح، مبلغی است که بابت استفاده از